MBS sắp chào bán lượng lớn cổ phiếu bằng 1/3 thị giá, lãnh đạo tự tin hoàn thành phương án

MBS sắp chào bán lượng lớn cổ phiếu bằng 1/3 thị giá, lãnh đạo tự tin hoàn thành phương án

Ngày 12/05, HĐQT CTCP Chứng khoán MB (HNX: MBS) ra Nghị quyết triển khai thực hiện phương án phát hành quyền mua cổ phần cho cổ đông hiện hữu, dự kiến thu về hơn 687 tỷ đồng, chủ yếu bổ sung vốn cho hoạt động margin. Trước đó, tại ĐHĐCĐ thường niên 2025, Chủ tịch MBS từng cho biết tự tin về khả năng hoàn thành kế hoạch.

Theo đó, MBS sẽ chào bán thêm hơn 68.7 triệu cp trong năm 2025, tương ứng tỷ lệ thực hiện quyền 100:12, cổ đông sở hữu 1 cp tương ứng với 1 quyền mua, 100 quyền mua được mua 12 cp mới. Toàn bộ số cổ phiếu này được tự do chuyển nhượng.

Với giá bán 10,000 đồng/cp, MBS dự kiến thu được hơn 687 tỷ đồng, trong đó sử dụng hơn 537 tỷ đồng để bổ sung, cung ứng vốn cho hoạt động margin và 150 tỷ đồng bổ sung vốn cho hoạt động tự doanh, bảo lãnh phát hành. Toàn bộ sẽ được giải ngân từ năm 2025.

Trường hợp số tiền thu được không đủ theo kế hoạch đề ra, MBS sẽ ưu tiên trước phần vốn huy động cho mảng tự doanh, bảo lãnh phát hành, tiếp đến là margin.

Công ty lưu ý số cổ phiếu còn lại chưa phân phối hết (gồm cổ phiếu còn dư do cổ đông không thực hiện quyền mua và cổ phiếu lẻ phát sinh do làm tròn xuống khi tính toán cổ phiếu được mua của cổ đông hiện hữu) sẽ được ủy quyền cho HĐQT quyết định chào bán cho Ngân hàng TMCP Quân Đội (HOSE: MBB) và/hoặc các nhà đầu tư khác với giá 10,000 đồng/cp.

Thực tế, mức giá 10,000 đồng/cp thấp hơn 60% so với thị giá cổ phiếu MBS hiện tại trên thị trường chứng khoán. Kết phiên 14/05, MBS có giá 27,600 đồng/cp.

| Diễn biến giá cổ phiếu MBS trong năm 2025 | ||

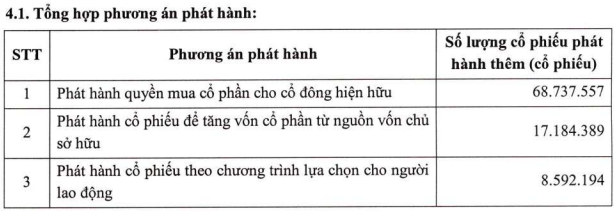

Kế hoạch phát hành quyền mua cho cổ đông hiện hữu nằm trong chuỗi các phương án tăng vốn đã được ĐHĐCĐ thường niên 2025 thông qua. Các phương án còn lại bao gồm phát hành gần 17.2 triệu cp để tăng vốn cổ phần từ nguồn vốn chủ sở hữu và phát hành gần 8.6 triệu cp theo chương trình lựa chọn người lao động. Tổng cộng, Công ty có kế hoạch phát hành hơn 94.5 triệu cp để tăng vốn từ hơn 5,728 tỷ đồng lên hơn 6,673 tỷ đồng.

Nguồn: Tài liệu ĐHĐCĐ thường niên 2025 của MBS |

Như vậy, kế hoạch tăng vốn điều lệ trong năm 2025 của MBS phụ thuộc phần lớn vào đợt phát hành quyền mua cổ phiếu cho cổ đông hiện hữu. Tuy nhiên, trong bối cảnh thị trường chứng khoán đầy biến động do chính sách thuế quan của Mỹ, cổ đông MBS đặt nghi vấn về khả năng thành công của phương án ngay tại đại hội.

Trước thắc mắc đó, Chủ tịch HĐQT Lê Viết Hải nhấn mạnh việc cổ đông lớn nhất hiện nay của Công ty là MB, với 76.35% vốn đang nắm giữ. Trước Đại hội, người đại diện quản lý vốn của MB tại MBS đã báo cáo phương án phát hành cổ phiếu tăng vốn dự kiến trình đại hội với MB và được MB đồng ý tham gia thực hiện quyền mua cổ đông hiện hữu. Ngoài ra, kế hoạch cổ tức bằng tiền mặt 12% dự kiến chi trả trước khi phát hành thêm cổ phiếu tăng vốn điều lệ cũng được lãnh đạo MBS nhắc đến.

Theo vị Chủ tịch, HĐQT MBS đánh giá phương án phát hành thêm cổ phiếu tăng vốn khả năng cao sẽ thành công. Những năm gần đây, MBS đều thực hiện tăng vốn thông qua phát hành cổ phiếu cho cổ đông hiện hữu. Sau khi thực hiện xong các thủ tục, việc phát hành thêm cổ phiếu tăng vốn điều lệ đều được cơ quan quản lý Nhà nước duyệt thuận lợi và hoàn thành theo đúng kế hoạch.

Chủ tịch HĐQT Lê Viết Hải thông tin tại đại hội - Ảnh: MBS |

Huy Khải

- Theo dấu dòng tiền cá mập 14/05: Khối ng ...

- Chứng khoán phái sinh ngày 15/05/2025: K ...

- Góc nhìn 15/05: Rung lắc?

- Vietstock Daily 15/05/2025: Thanh khoản ...

- Sửa quy định phạt hành chính lĩnh vực ch ...

- Nghị quyết 68 - Sức bật cho nền kinh tế ...

- Chủ tịch NTL bán xong 2 triệu cp

- Nhịp đập Thị trường 14/05: Khối ngoại gi ...

- Mirae Asset: VN-Index tiếp đà hồi phục t ...

- Phân tích kỹ thuật phiên chiều 14/05: Hi ...