Ngành quản lý quỹ làm ăn ra sao trong quý đầu năm?

Ngành quản lý quỹ làm ăn ra sao trong quý đầu năm?

Thống kê 43 công ty quản lý quỹ đang hoạt động trên thị trường chứng khoán Việt Nam cho thấy nhiều kết quả thú vị, với quy mô doanh thu và lãi ròng đều tăng trưởng, tuy nhiên biên lãi ròng lại mỏng đi đáng kể vì nhiều nguyên nhân.

Doanh thu mảng ủy thác và quản lý quỹ tăng mạnh

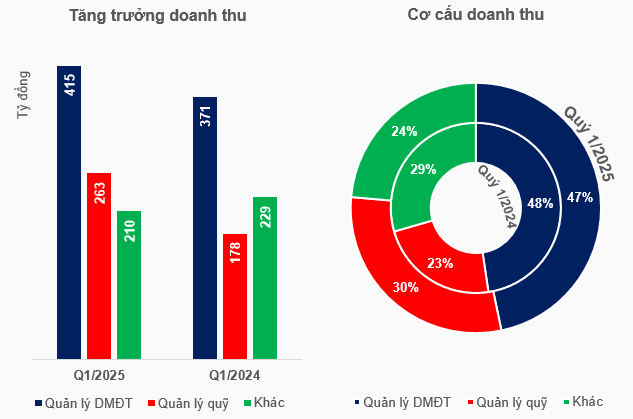

Quý 1/2025, ngành quản lý quỹ mang về hơn 887 tỷ đồng doanh thu, tăng 14% so với cùng kỳ năm trước. Trong đó, nguồn thu từ hoạt động quản lý danh mục (nhận ủy thác đầu tư) chiếm tỷ trọng cao nhất, đạt 47%, dù vậy đã giảm nhẹ so với mức 48% của quý 1/2024. Còn lại, mảng quản lý quỹ chiếm tỷ trọng 30%, tăng mạnh từ mức 23% và các nguồn thu khác (tư vấn đầu tư, thưởng hoạt động, phí mua lại chứng chỉ quỹ…) đóng góp 24%, giảm so với mức 29%.

Hai lĩnh vực cốt lõi là quản lý danh mục đầu tư và quản lý quỹ đều tăng trưởng mạnh mẽ, lần lượt 12% và 48%, đạt quy mô hơn 414 tỷ đồng và hơn 263 tỷ đồng. Trong khi đó, nguồn thu từ các hoạt động khác gần 210 tỷ đồng, giảm 9%.

Với mảng chiếm tỷ trọng cao nhất là quản lý danh mục đầu tư, doanh thu tăng trưởng cũng là điều dễ hiểu trong bối cảnh quy mô danh mục đầu tư ủy thác tăng 3% so với đầu năm, đạt hơn 600 ngàn tỷ đồng, gấp 61 lần tổng tài sản.

Nguồn: Người viết tổng hợp |

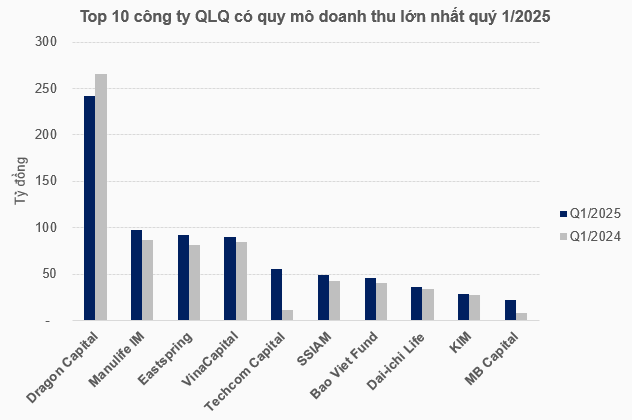

Trong quý, Dragon Capital là công ty có doanh thu lớn nhất ngành, ghi nhận hơn 241 tỷ đồng, bất chấp đã giảm 9% so với cùng kỳ năm trước, do mảng chiếm tỷ trọng lớn là tư vấn đầu tư suy giảm 14%. Lưu ý rằng, Dragon Capital thuộc số ít các công ty có doanh thu chủ đạo không đến từ hoạt động nhận ủy thác và quản lý quỹ.

Xếp sau Dragon Capital lần lượt là Manulife IM với doanh thu gần 98 tỷ đồng, Eastspring Investments hơn 92 tỷ đồng và VinaCapital gần 90 tỷ đồng.

Với đặc thù có “ông lớn” bảo hiểm hậu thuẫn, nguồn thu của Manulife IM và Eastspring Investments chủ yếu đến từ hoạt động nhận ủy thác, tỷ trọng lần lượt 96% và 87%. Ngành quỹ cũng ghi nhận các trường hợp có mô hình kinh doanh tương tự, như Bao Viet Fund ở mức 93%, Chubb Life 95%, Dai-ichi Life 99%. Các công ty quản lý quỹ này tận dụng nguồn tiền dồi dào từ công ty bảo hiểm để đầu tư vào các tài sản có mức độ rủi ro thấp như trái phiếu Chính phủ, chứng chỉ tiền gửi.

Điểm nhấn khác trong top 10 về quy mô doanh thu là sự góp mặt của tân binh Techcom Capital, sau khi tăng trưởng mạnh mẽ gần 400%, đạt gần 56 tỷ đồng, thúc đẩy bởi hoạt động quản lý quỹ. Đáng nói, quý 1/2024 cũng là đáy doanh thu của Techcom Capital, mở ra giai đoạn hồi phục mạnh mẽ sau đó.

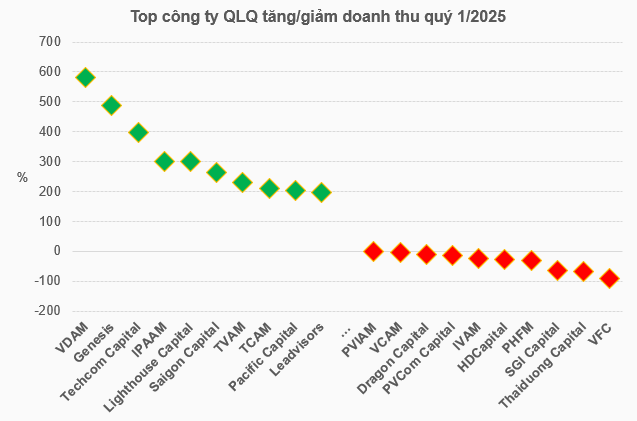

Mức tăng mạnh của Techcom Capital cũng giúp Công ty lọt vào danh sách dẫn đầu về tăng trưởng doanh thu so với cùng kỳ. Nhìn tổng thể, có đến 14 công ty tăng trưởng doanh thu hàng trăm phần trăm, nổi trội nhất là VDAM lên đến 582%, trên tổng số 32 công ty tăng trưởng dương về doanh thu.

Ở chiều ngược lại, ngành quỹ ghi nhận số lượng ít hơn các công ty suy giảm doanh thu, cụ thể là 11, đứng đầu là Việt Cát (VFC) giảm đến 91%.

Nguồn: Người viết tổng hợp |

Nguồn: Người viết tổng hợp |

Lãi mỏng hơn, các “chaebol” gánh tăng trưởng lợi nhuận

Sau khi trừ chi phí, lãi ròng ngành quản lý quỹ ghi nhận gần 328 tỷ đồng, dù tăng trưởng so với cùng kỳ nhưng mức độ chỉ là 2%. Hơn nữa, biên lãi ròng cũng giảm từ 41% còn 37%.

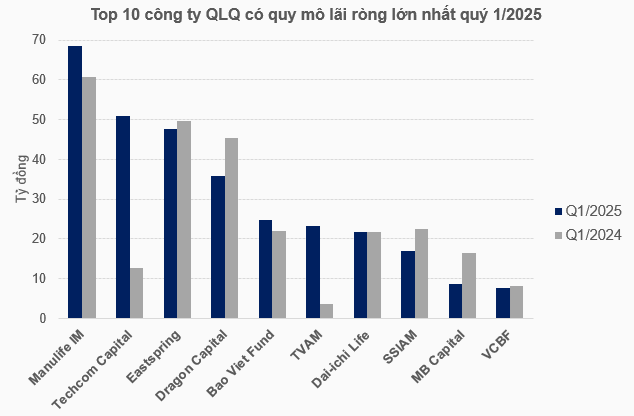

Có 8 công ty có quy mô lãi ròng hàng chục tỷ đồng. Một nửa trong số đó được hậu thuẫn bởi công ty bảo hiểm, gồm Manulife IM lãi ròng gần 69 tỷ đồng, Eastspring Investments gần 48 tỷ đồng, Bao Viet Fund gần 25 tỷ đồng và Dai-ichi Life gần 22 tỷ đồng. Nhóm còn lại là Techcom Capital gần 51 tỷ đồng, Dragon Capital gần 36 tỷ đồng, Thiên Việt (TVAM) hơn 23 tỷ đồng và SSIAM hơn 17 tỷ đồng.

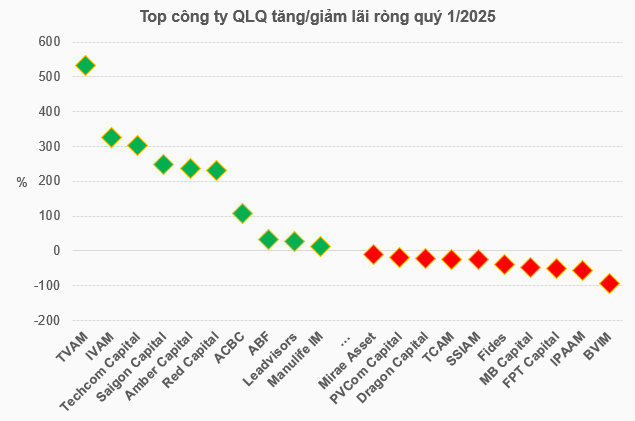

Trong danh sách kể trên, TVAM còn trở thành công ty có mức tăng trưởng lãi ròng ấn tượng nhất ngành, gấp 6.3 lần cùng kỳ, thúc đẩy bởi nguồn thu từ phí quản lý danh mục đầu tư. Hoạt động tài chính của TVAM cũng đáng chú ý, với việc “tinh gọn” đáng kể quy mô. Các thay đổi lớn trên BCTC hợp nhất của TVAM đến sau thương vụ thoái vốn và không còn hợp nhất số liệu của CTCP Finsight.

Tổng thể, 8 công ty này có quy mô lãi ròng hơn 290 tỷ đồng, tương đương 88% lãi ròng toàn ngành. Trong danh sách, 5 công ty tăng trưởng lãi ròng so với cùng kỳ. Do đó, dù số lượng công ty giảm lãi và lỗ ròng chiếm đa số, kết quả chung cuộc toàn ngành vẫn tăng trưởng nhẹ.

Nguồn: Người viết tổng hợp |

Quá nửa công ty quỹ chịu cảnh lợi nhuận kém sắc

Tổng doanh thu và lợi nhuận đều tăng trưởng, nhưng thực tế là phần lớn công ty quản lý quỹ có lợi nhuận kém tích cực - hoặc lãi ròng đi lùi hoặc lỗ ròng trong quý 1.

Trong danh sách lợi nhuận đi lùi, BVIM dẫn đầu với mức giảm 95%, lãi chưa đến 30 triệu đồng; tiếp đến xuất hiện nhiều cái tên có quy mô lớn hơn như SSIAM giảm 24% còn hơn 17 tỷ đồng, Dragon Capital giảm 21% còn gần 36 tỷ đồng, Mirae Asset (Việt Nam) giảm 10% còn hơn 1.8 tỷ đồng.

Đối với SSIAM, khoản doanh thu hoạt động tài chính từ trái tức chỉ bằng 1/5 cùng kỳ, trong khi chi phí liên quan đến đại lý phân phối chứng chỉ quỹ và quản lý danh mục đầu tư tăng đến 33%, do đẩy mạnh hoạt động bán hàng.

Với Dragon Capital, lợi nhuận sụt giảm do nguồn thu từ hoạt động tư vấn đi xuống, đồng thời không còn ghi nhận lãi đầu tư tài chính.

Còn với Mirae Asset (Việt Nam), hoạt động tài chính cũng là nguyên nhân chính khiến lợi nhuận đi lùi, khi giảm mạnh lãi tiền gửi và không phát sinh lãi bán tài sản tài chính, cụ thể là cổ phiếu.

Nguồn: Người viết tổng hợp |

Ngành còn ghi nhận 14 công ty chịu cảnh lỗ ròng, thay vì chỉ là 10 công ty như quý 1/2024. Lỗ nặng nhất là VietCapital (VCAM) lỗ hơn 4.7 tỷ đồng. Ngoài ra, không ít tên tuổi chuyển từ lãi cùng kỳ thành lỗ kỳ này, như UOBAMVN hay VinaCapital.

Trong đó, UOBAMVN chuyển từ lãi hơn 5 tỷ đồng cùng kỳ thành lỗ gần 4.3 tỷ đồng, trong khi doanh thu tăng 19%. Nguyên do là doanh thu tài chính giảm 95% khi không còn phát sinh lãi bán chứng chỉ quỹ, trong khi chi phí quản lý tăng 7%.

Với VinaCapital, bất chấp doanh thu tăng trưởng, việc chi phí hoạt động tăng mạnh do phần hoa hồng đại lý bị đội gấp 2.5 lần đã khiến Công ty không thoát khỏi cảnh lỗ ròng.

Như vậy, trên tổng số 43 công ty quản lý quỹ được thống kê, có quá nửa công ty có kết quả lợi nhuận không tích cực. Nguyên nhân thì rất nhiều, nhưng chủ yếu là sự đi xuống của hoạt động đầu tư tài chính, hay chấp nhận tăng chi phí để mở rộng hoạt động.

Huy Khải

- VinSpeed sẽ nhận chuyển quyền sở hữu hơn ...

- Theo dấu dòng tiền cá mập 30/05: Áp lực ...

- Chủ tịch EVS mua không hết 2.2 triệu cp ...

- Chứng khoán Tuần 26-30/05/2025: Chững lạ ...

- Nhịp đập Thị trường 30/05: VN-Index lùi ...

- PCG giảm sàn về đáy lịch sử, nhà đầu tư ...

- Home Credit hút thêm 800 tỷ đồng từ trái ...

- Thị giá MSH hồi mạnh sau cú sốc thuế qua ...

- Phân tích kỹ thuật phiên chiều 30/05: Tr ...

- Xóa độc quyền vàng: Từ tích trữ đến đầu ...