Áp lực thanh khoản ngân hàng có hiện hữu?

Áp lực thanh khoản ngân hàng có hiện hữu?

Chênh lệch giữa tốc độ tăng trưởng tín dụng và huy động vốn trong quý 1/2025 là tín hiệu cần lưu ý, tuy chưa tạo rủi ro hệ thống nhưng đòi hỏi các ngân hàng phải kiểm soát chặt thanh khoản, giữ vững an toàn tín dụng và linh hoạt hơn trong thu hút nguồn vốn.

Tín dụng tăng cao hơn huy động

Trong quý 1/2025, tín dụng toàn hệ thống ngân hàng tăng cao hơn huy động. Mức chênh lệch này phản ánh rõ sự lệch pha giữa đầu ra và đầu vào của dòng vốn, tạo ra một số thách thức nhất định về thanh khoản trong ngắn hạn, đặc biệt tại các ngân hàng có hệ số sử dụng vốn (LDR) cao.

Dữ liệu từ VietstockFinance cho thấy, tính đến 31/03/2025, tổng dư nợ tại 28 ngân hàng trong hệ thống là hơn 12.35 triệu tỷ đồng, tăng 4% so với đầu năm.

KienlongBank (KLB)là ngân hàng tăng trưởng tín dụng mạnh nhất (+10%), tiếp sau đó là PGBank (PGB, +10%), NCB (NVB, +10%), SHB (+9%), Eximbank (EIB, +9%) và MSB (+9%)…

Trong khi đó, tổng lượng tiền gửi khách hàng tại 28 ngân hàng là hơn 11.46 triệu tỷ đồng, tăng 2% so với đầu năm.

VPBank (VPB, +14%) là ngân hàng thu hút lượng tiền gửi mạnh nhất, kế đó là KLB (+12%), Nam A Bank (NAB, +11%), Vietbank (VBB, +9%).

Cho vay khách hàng và tiền gửi khách hàng tính đến 31/03/2025 (Đvt: Tỷ đồng)  Nguồn: VietstockFinance |

Nguyên nhân của sự lệch pha giữa huy động và cho vay trong quý 1 đến từ lãi suất huy động thấp và có xu hướng giảm. Ngay từ đầu năm 2025, mặt bằng lãi suất huy động tiếp tục ổn định ở mức thấp, thậm chí giảm nhẹ ở một số kỳ hạn ngắn. Xu hướng này do chính sách tiền tệ nới lỏng của Ngân hàng Nhà nước (NHNN) nhằm hỗ trợ tăng trưởng kinh tế và giảm chi phí vốn cho doanh nghiệp. Tuy nhiên, lãi suất thấp khiến người gửi tiền thiếu động lực giữ tiền trong ngân hàng, nhất là với các khoản gửi ngắn hạn. Thay vào đó, dòng tiền chuyển hướng sang các kênh đầu tư có lợi suất cao hơn.

Trong bối cảnh thị trường chứng khoán hồi phục mạnh, chỉ số VN-Index vượt 1,300 điểm, cùng với giá vàng trong nước tăng lên mức cao kỷ lục, một bộ phận không nhỏ người dân đã rút tiền gửi ngân hàng để chuyển sang đầu tư vàng, cổ phiếu, trái phiếu doanh nghiệp hoặc bất động sản phân khúc thấp. Theo đó, dòng vốn huy động vào hệ thống ngân hàng chậm lại, đặc biệt là từ khu vực dân cư.

Ngược lại, nhu cầu vay vốn trong nền kinh tế tăng nhanh từ đầu năm, chủ yếu do doanh nghiệp cần vốn để tái sản xuất, mở rộng hoạt động khi đơn hàng xuất khẩu dần phục hồi. Dòng vốn vào hạ tầng, tiêu dùng và các lĩnh vực dịch vụ có dấu hiệu hồi phục tích cực. Một số chính sách hỗ trợ tín dụng từ phía Chính phủ và NHNN đã giảm lãi suất cho vay, nới lỏng điều kiện tiếp cận vốn, tạo điều kiện đẩy mạnh tín dụng.

Có áp lực thanh khoản không?

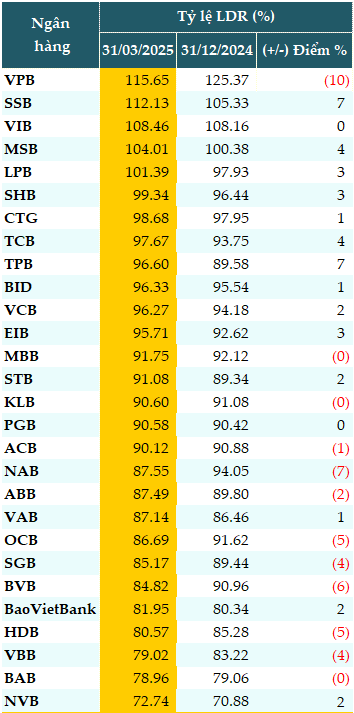

Tại thời điểm cuối quý 1/2025, có 16/28 ngân hàng có tỷ lệ LDR tăng cao hơn so với đầu năm, tương đồng với việc các ngân hàng đang cấp tín dụng nhiều hơn nguồn vốn huy động được.

Tính đến 31/03/2025, có 6/28 ngân hàng có tỷ lệ LDR dưới 85%. Trong khi đó, 5 ngân hàng đưa tỷ lệ này vượt mức 100%, gồm: VPB (115.65%), SeABank (SSB, 112.13%), VIB (108.46%), MSB (104.01%) và LPBank (LPB, 101.39%).

Tỷ lệ LDR của các ngân hàng tính đến 31/03/2025  Nguồn: VietstockFinance |

Dù tín dụng tăng nhanh hơn huy động có thể làm gia tăng áp lực thanh khoản cục bộ tại một số ngân hàng, tuy nhiên thanh khoản toàn hệ thống hiện vẫn trong tầm kiểm soát. Nhờ vào chính sách điều tiết linh hoạt của NHNN qua nghiệp vụ thị trường mở (OMO), đảm bảo cung ứng kịp thời thanh khoản cho các ngân hàng tạm thiếu hụt. Hệ số an toàn vốn (CAR), hệ số LDR toàn hệ thống vẫn nằm trong giới hạn quy định, nhiều ngân hàng lớn còn dư địa huy động tốt. Bên cạnh đó, nguồn ngoại tệ tiếp tục dồi dào, giúp nâng đỡ thanh khoản thông qua các nghiệp vụ giao dịch hoán đổi.

Tuy vậy, không thể chủ quan vì chênh lệch tăng trưởng tín dụng - huy động nếu tiếp diễn sẽ làm giảm khả năng chống chịu của hệ thống trước các cú sốc bên ngoài như rủi ro tỷ giá, lạm phát, hay dòng vốn rút ra khỏi hệ thống.

Tín dụng tăng trưởng tốt, huy động cải thiện từ quý 2

Ông Nguyễn Quang Huy - CEO Khoa Tài chính Ngân hàng, Trường đại học Nguyễn Trãi - dự báo, tín dụng có thể vẫn duy trì mức tăng trưởng tốt trong quý 2 và quý 3/2025, nhờ tăng trưởng đơn hàng xuất khẩu, đầu tư công giải ngân mạnh hơn, đi kèm với sự hỗ trợ từ chính sách tín dụng hướng dòng vốn vào lĩnh vực sản xuất, hạ tầng, năng lượng tái tạo. Tuy nhiên, đà tăng có thể chậm lại nếu các ngân hàng thắt chặt điều kiện cho vay nhằm kiểm soát rủi ro nợ xấu gia tăng.

Huy động vốn có khả năng cải thiện từ quý 2 khi một số ngân hàng điều chỉnh lãi suất huy động tăng nhẹ để cạnh tranh vốn. Kỳ vọng thị trường vàng và chứng khoán điều chỉnh kỹ thuật có thể khiến dòng tiền quay lại kênh gửi tiết kiệm. Đa dạng hóa sản phẩm huy động - đặc biệt là tiết kiệm online, sản phẩm linh hoạt lãi suất - giúp ngân hàng thu hút được nhóm khách hàng trẻ.

Song song đó, NHNN cũng tiếp tục điều hành chính sách tiền tệ linh hoạt, thận trọng, cân đối giữa mục tiêu kích thích tăng trưởng và kiểm soát thanh khoản hệ thống. Khuyến khích phát triển thị trường vốn và các kênh huy động trung dài hạn ngoài hệ thống ngân hàng.

Các ngân hàng thương mại cần kiểm soát tốc độ cho vay, cơ cấu lại danh mục tín dụng theo hướng ưu tiên lĩnh vực an toàn, quay vòng vốn nhanh. Ngân hàng nên chủ động phát hành trái phiếu, giấy tờ có giá, mở rộng hợp tác tài chính để bổ sung nguồn vốn trung - dài hạn. Tăng cường ứng dụng số hóa và các chương trình tiết kiệm linh hoạt để thu hút dòng vốn cá nhân trở lại hệ thống.

Nhìn chung, chênh lệch giữa tốc độ tăng trưởng tín dụng và huy động vốn trong quý 1/2025 là tín hiệu cần lưu ý, tuy chưa tạo rủi ro hệ thống nhưng đòi hỏi các ngân hàng phải kiểm soát chặt thanh khoản, giữ vững an toàn tín dụng, và linh hoạt hơn trong thu hút nguồn vốn.

Trong bối cảnh cạnh tranh dòng vốn ngày càng gay gắt giữa các kênh tài chính, hệ thống ngân hàng cần giữ vững vai trò trung tâm dẫn dắt dòng tiền thông minh, ổn định, phục vụ hiệu quả cho sự phục hồi và phát triển của nền kinh tế.

Cát Lam

- Chứng khoán Alpha gặp sự cố kết nối sáng ...

- Nhịp đập Thị trường 20/05: VN-Index tăng ...

- Tổng Giám đốc HBC muốn bán nửa triệu cổ ...

- Nhóm quỹ liên quan Dragon Capital bán ra ...

- IR AWARDS 2025: Thư mời các Định chế tài ...

- Hơn 18 triệu cp Angimex ‘tái xuất’ trên ...

- Phân tích kỹ thuật phiên chiều 20/05: Tâ ...

- Chuyên gia VPBankS: Trump thông báo ngừn ...

- VietABank nộp hồ sơ niêm yết lên HOSE

- Ngày 20/05/2025: 10 cổ phiếu nóng dưới ...